本記事では、社会人の方が仕事を辞めて留学やワーホリで海外に渡航する場合、健康保険や国民年金、その他税金などの手続きについて、ファイナンシャルプランナー資格CFP®︎を持つ海外保険コンシェルジュ担当者が解説します。

フリーランスや学生の方は事情が異なる部分がございますのでご注意ください。

健康保険について

日本は「国民皆保険制度」ですから、私たちは何かしらの健康保険に加入しなければなりません。会社員や公務員の方は、協会けんぽ・健康保険組合・共済組合といった健康保険に加入していますが、会社を辞める際には健康保険証を返却するので、健康保険がなくなってしまいます。

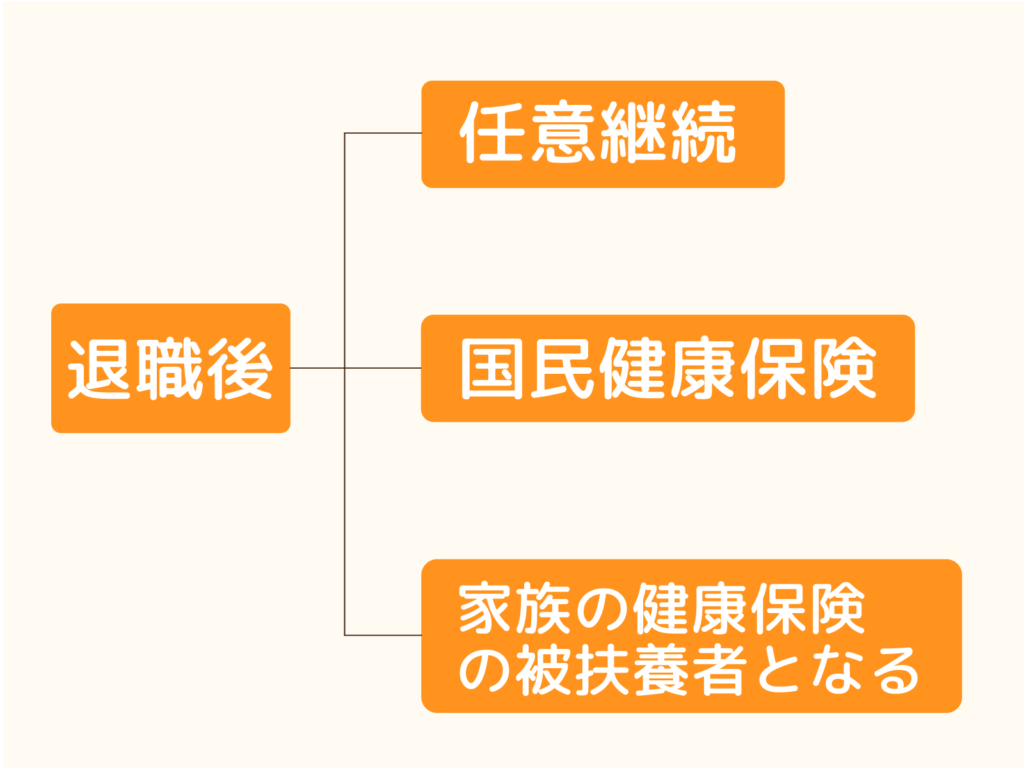

会社を辞めた後、留学やワーホリに行くまでの間に健康保険に加入する方法は以下の3つがあります。

(退職後〜渡航まで)健康保険の加入方法

- 任意継続

任意継続とは、勤めていた会社で加入していた健康保険に引き続き加入する方法です。自身で保険料を納めます。

- 国民健康保険

各自治体が運営する国民健康保険に加入します。自身で保険料を納めます。

- 家族の健康保険に加入

家族の加入している健康保険(国民健康保険の場合は×)に、被扶養者として加入することができます。扶養者・被扶養者とも保険料を支払う必要ありません。ただし、ご家族があなたを「扶養している」という事実により健康保険に加入するので、条件があります。

被扶養者=留学・ワーホリに行かれる方

扶養者=父親・母親等

扶養者と同居の場合

被扶養者のこれから先1年間の収入に条件があります。(年収130万円未満)

仕事を辞めたあとアルバイトをする場合、月の収入が108,333円を継続して超えると、被扶養者として認められなくなります。(基準は加入の健康保険で異なりますので要確認)

扶養者と別居・渡航後

被扶養者のこれから先1年間の収入に条件があります。(年収130万円未満)

仕事を辞めたあとアルバイトをする場合、月の収入が108,333円を継続して超えると、被扶養者として認められなくなります。(基準は加入の健康保険で異なりますので要確認)

また、扶養しているということを証明するために、送金の証明を求められます。(基準は加入の健康保険で異なりますので要確認)

留学・ワーホリ中の健康保険

海外転出届を提出する場合

- 任意継続→継続可能。辞める場合は手続きが必要。

- 国民健康保険→継続不可。辞める手続きが必要。

- 家族の健康保険→継続可能。ワーホリビザ・入学証明書、送金証明等の提出が必要。

海外転出届を提出しない場合

いずれかの方法で健康保険に加入しなければなりません。任意継続で健康保険に加入する場合や国民健康保険に加入する場合、渡航している期間も保険料を納めなければなりません。

健康保険料の比較(概算)

年収によって、健康保険料は異なります。

年収約450万円までの場合、国民健康保険料の方が保険料は安いです。

年収約450万円以上の場合、任意継続の方が保険料は安いです。

あくまで概算ですので、ご自身でご確認くださいね。

国民年金保険について

健康保険と同様に、日本は「国民皆年金制度」ですから、20歳以上の方は年金保険料を納めなければなりません。

会社員や公務員の方は、厚生年金保険料が毎月のお給料から天引きされていますが、会社を辞めた後は自身で国民年金に加入して保険料を納めます。

1ヶ月の保険料は、17,510円です。(令和7年度)

海外転出届を提出する場合

留学・ワーホリで海外に渡航している期間は国民年金制度から脱退という形になり、年金保険料を納める必要がなくなります。

国民年金(老齢基礎年金)を将来受給するには、10年間の加入期間が必要です。留学・ワーホリ中の期間は合算対象期間(カラ期間)として加入期間には含まれます。ただし保険料は納めていないので、受給時に年金額が増えることはありません。また、留学・ワーホリ中の年金保険料を帰国後に納める(追納)ことはできません。

任意加入が可能

海外転出届を提出した場合でも年金に加入できる制度があります。任意加入という制度です。留学・ワーホリ中も国民年金の保険料を納めることができます。

任意加入のメリット

- 受給額の増加

将来年金を受給する際に受取額が増加します。

- 障害基礎年金の受給

国民年金は老後に受給できる老齢基礎年金以外にも、「障害基礎年金」という障害を負ってしまった場合に受給できる年金があります。任意加入していて、万が一留学・ワーホリ中に事故等に遭って後遺障害を負うことになった場合、障害基礎年金を受給できる場合もあります。

障害年金について詳しくはこちら(日本年金機構HP)

住民税について

住民税は「前年度の所得」に対する税額を現年度払う仕組みになっています。

2025年の1月1日から12月31日の1年間に発生した所得に対する住民税を、2026年6月から2027年5月にかけて支払います。会社にお勤めの方は給与天引きされます。

退職が1月〜5月の場合

退職月の給与・退職金から、5月分までの住民税が一括で徴収されます。

退職が6月〜12月の場合

退職以降は自身で住民税を納付しなければなりません。(自治体から納付書が送られます)

※退職月の給与・退職金から、退職月〜翌年の5月分の住民税を一括で徴収することもできます。

海外転出届を提出する場合

住民税は1月1日時点で日本に住所を有する場合に、納税の義務が生じます。

例えば、2025年12月31日に海外転出する場合、2026年1月1日には日本に住所を有しません。

この場合、2025年に生じた所得に対する住民税を2026年に支払う必要がなくなります。

ただし、2026年1月2日に海外転出する場合、2026年1月1日に日本に住所があったので、2025年の所得に対する住民税を支払わなければなりません。

所得税(確定申告)について

会社にお勤めの場合、12月末に年末調整があります。

年末調整は、「正確な所得税の金額を確定して過不足を精算する作業」です。

毎月給与から天引きされている所得税は、あくまで概算の税額として徴収されています。1年間の収入が確定したあと、様々な控除を加味して正確な所得税額を計算し、その結果多く所得税を払いすぎていれば還付される仕組みです。

年度の途中で辞めた場合、年末調整ができないので、翌年に自身で確定申告をすることによって正確な所得税額を確定し、払い過ぎていれば還付してもらうことができます。

特段、確定申告しなくても問題はないです。所得税を本来納める額より多く納めた(多くの方の場合)だけの話なので。ただし年度末に近い段階で会社を辞められて、還付がある場合、確定申告しないのは勿体無いかなと思います。

まとめ

本記事では、留学やワーホリで海外に渡航する場合の健康保険・年金・住民税・所得税(確定申告)についてまとめました。

それぞれ細々した規定があるので、ご不明な点は会社や役所等に確認してくださいね。